Jaka jest przyszłość dodatkowych usług (VAS) i jak dopasowywać je do klienta.

Niedawno mieliśmy okazję porozmawiać z uczestnikami UX Poland na panelu World Cafe o przyszłości VAS’ów w bankowości. VAS (z ang. Value Added Service), czyli niebankowa usługa dodana. Banki wdrażają takie usługi do swojej oferty aby wyróżnić się na tle konkurencji i podbić atrakcyjność tradycyjnych usug bankowych, stanowiących podstawę ich oferty. Ponieważ wachlarz dostępnych usług jest bardzo szeroki, na rynku można spotkać zarówno wiele ciekawych rozwiązać, jak i kompletnie nietrafionych pomysłów.

Powstanie VAS’ów

Obsługa tradycyjnych usług bankowych i produktów od wielu lat przenoszona jest z oddziałów do bankowości internetowej i mobilnej. Bankowość online stała się tak powszechna, że czasem te działania przestały przynosić wystarczająco dużą wartość dla użytkowników. Dlatego też banki rozpoczęły poszukiwania nowych obszarów do zwiększania zadowolenia swoich klientów. Oprócz rozwijania produktów finansowych, bankowość zaczęła coraz częściej oferować także usługi, które mają niewiele wspólnego z bankowością, ale mogą z nią ciekawie współpracować. Na przykład zakup biletów do kina, czy teatru, uiszczenie opłaty parkingowej, itd.

Eksperci z Deloitte wyróżnili 6 kategorii VAS’ów, które sprawdzają się w bankowości:-

Oferty handlowe (platformy zakupowe i zniżki)

-

Lojalność (nagradzanie lojalnych klientów)

-

Ubezpieczenia stand-alone (ochrona życia i mienia)

-

Doradztwo (podatki, cyberbezpieczeństwo)

-

Cyfrowa administracja (eGov)

-

Usługi wspierające (wynajem samochodów)

Jak więc widać, wachlarz możliwości jest dość szeroki.

Banki mają też pewną przewagę w oferowaniu VAS’ów, co stawia je w lepszej sytuacji, niż np. operatorzy komórkowi. W przypadku klientów kilku największych banków w Polsce zauważono, iż używają oni aplikacji mobilnej do załatwienia spraw w urzędach, korzystając z połączonym z bankowym systemów uwierzytelniania. Czynnikiem przeważającym w tym przypadku jest zaufanie klientów do banku, jeśli chodzi o ochronę danych osobowych, co może stanowić dużą przewagę konkurencyjną.

Jak to się robi na świecie

Wśród wiodących banków na świecie łatwo można znaleźć przykładów zastosowania VAS’ów, które są korzystne zarówno dla klienta, jak i biznesu.

Jednym z liderów w dostarczaniu usług dodanych jest brytyjski bank Monzo. W banku tym klienci mogą skorzystać z usług takich jak:

-

zmiana dostawcy prądu, telewizji kablowej, usług komórkowych na najtańsze na rynku,

-

wsparcie w wyborze ubezpieczyciela mieszkania,

-

wsparcie w wyborze kredytodawcy hipotecznego.

W krajach skandynawskich, czy Singapurze znajdziemy banki, w których VAS’y są już nieodłącznym elementem oferty. Banki takie jak Danske Bank, DNB i Nordea mają w swojej ofercie:

-

doradztwo i pomoc w przeprocesowaniu spraw urzędowych,

-

wskazówki i doradztwo w rozwoju kariery,

-

sprzedaż nieruchomości.

Znanym przykładem, gdzie VAS’y oferowane są na dużą skalę, jest także węgierski bank OTP, posiadający swoją własną aplikację Simple. Znajdziemy w niej ponad 40 VAS’ów, takich jak:

- zakup biletów do kina,

- lokalizator imprez,

- zamawianie jedzenia,

- kupno biletów do teatru i na wydarzenia,

- oraz, bardziej specjalistyczne, np. zakup winiet transportowych.

Aplikacja Simple używana jest przez ponad 700 tys. osób. Jest to prawie dwa razy więcej użytkowników niż w aplikacji do tradycyjnej bankowości OTPi. Dodatkowo aplikacja Simple jest dostępna zarówno dla klientów banku OTP, jak i tych spoza banku, przez co zakres usług może się jeszcze powiększyć.

Polska a świat

W porównaniu do ofert zagranicznych banków, banki w Polsce mają jeszcze wiele do nadrobienia i zaoferowania swoim klientom. Już teraz jednak można znaleźć wartościowe przykłady, które warto obserwować teraz i w przyszłości.

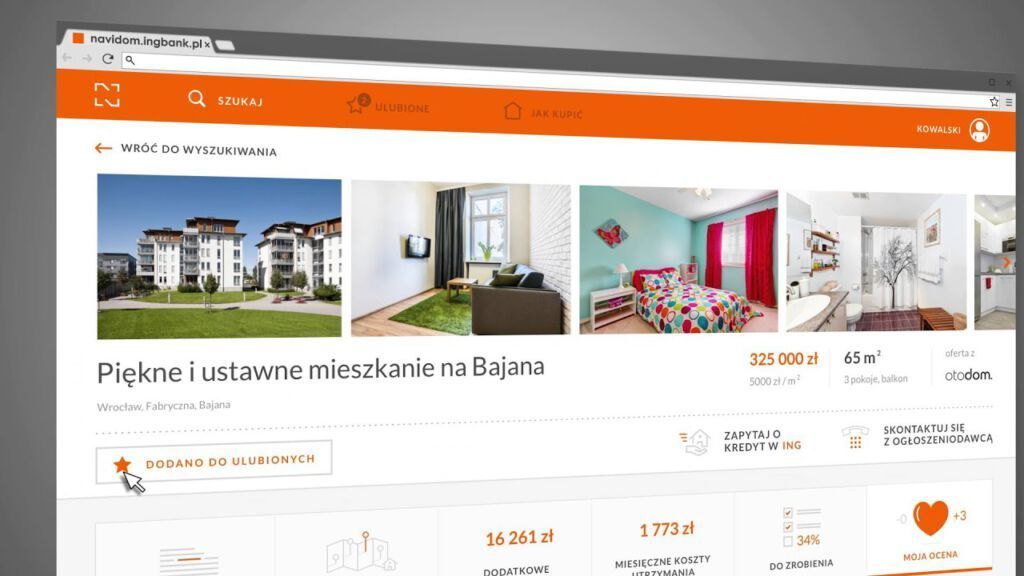

W ofercie banku ING znaleźć można aplikacje MojeUsługi, Navidom – jest to oferta zawierająca dodatkowe możliwości płatnicze i pomoc w zakupie nieruchomości. Bank wspiera klientów w odpowiednim wyborze mieszkania, podając listę kroków, dokumentów potrzebną przy jego wyborze. Następnie krok po kroku przedstawia informacje dotyczące kredytu hipotecznego na zakup nieruchomości. Informacje te są uzupełnione o wszystkie koszty dodatkowe, które pojawiają się na kolejnych etapach zakupu mieszkania.

Banki Spółdzielcze SGB oferują wyjątkowy sposób zarządzania subskrypcjami. Grupa SGB, jako pierwsza w Polsce, udostępniła usługę zarządzania subskrypcjami w aplikacji bankowej. Moduł subskrypcyjny opracowany przez VISA i zastosowany w SGB Mobile zyskał uznanie wśród zagranicznych banków, m.in. grupy bankowej ANZ z Nowej Zelandii. Dzięki usłudze klienci mają możliwość kontrolowania w aplikacji bankowej, m.in. gdzie zostały zapisane dane ich karty, a także otrzymują informacje o powtarzalnych płatnościach opłacanych kartą. Podstawową zaletą tego rozwiązania jest prostota i możliwość zawarcia w jednym miejscu całości cyklicznych transakcji automatycznych wykonywanych z konta. Obsługa subskrypcji jest intuicyjna. Wystarczy przesunąć suwak przy danym serwisie, aby zablokować możliwość automatycznej płatności. Klient musi jednak pamiętać, że użycie tej funkcji nie oznacza rezygnacji z usługi, choć w przypadku braku płatności dany serwis, prędzej czy później, prawdopodobnie sam odetnie od niej klienta.

Revolut jest dobrym przykładem produktu finansowego, który, w naszej opinii, oferuje usługę dodatkową bardzo dobrze skorelowaną z podstawową propozycją wartości i ofertą. Użytkownicy Revoluta korzystają z aplikacji głównie podczas podróży w celu dokonywania płatności w obcej walucie. Dodatkowo Revolut oferuje m.in. ubezpieczenie podróżne, którego płatność można opłacać nie tylko w pakietach, ale też osobno za każdy dzień. Dodatkowo użytkownicy premium mają darmowy dostęp m.in do tzw. saloników (lounge) na lotniskach, obsługi VIP, rabatów na przeloty i wielu promocji zakupowych. W przypadku Revoluta dobre rozpoznanie segmentu i jego kontekstu stworzyło ciekawą ofertę.

Millenium i jego aplikacja Goodie oferuje zwrot części wydanych pieniędzy za zakupy w sklepach internetowych. Usługa obejmuje prawie 800 znanych sklepów internetowych, w których klienci otrzymują tzw. cashback. Podobnie działa oferta mBank, czyli mOkazje, która oferuje klientom zwrot części pieniędzy za zrobione przez nich zakupy.

Natomiast dzięki aplikacji Santander mobile możesz zamówić kwiaty z dostawą do domu. Ta usługa budzi jednak wiele kontrowersji i można wytknąć jej kilka błędnych założeń. Na przykład oferta nie jest ściśle powiązana z płatnościami, nie rozwiązuje podstawowych codziennych bolączek klienta. Ale taka propozycja wartości może działać w kontekście i danym czasie, w jakim znajduje się użytkownik. Może na co dzień użytkownicy nie skorzystaliby z takiej usługi, ale możemy sobie wyobrazić popularność tej oferty w święto zakochanych, czy dzień matki.

Ciekawą informacją jest fakt, że Mastercard pracuje nad rozwojem narzędzia VAS Introducer, będącym zbiorem VAS’ów. Narzędzie to ułatwia w bezpieczny sposób wdrażać usługi dodatkowe do świata bankowości, jednocześnie zdejmując z banków obowiązek stałej współpracy z różnymi dostawcami.

Polacy chcą VASów

Jak się okazuje także coraz więcej Polaków jest otwartych na VAS’y. Według danych przedstawionych przez Deloitte, dotyczących usług tego typu, w bankach już ponad 50% Polaków niechętnie zakłada kolejne konta by korzystać z usług typowych serwisów internetowych. Użytkownicy smartfonów korzystają średnio z 10 aplikacji, które łatwo można zamienić w jedną (jak pokazuje przykład SGB). Szukają często rozwiązań, które pomogą im zebrać wszystko w jednym miejscu. Takim miejscem, w sposób naturalny, mogłaby się stać aplikacja bankowa.

Polacy widzą w ofertach bankowych miejsce m.in na:-

usługi medyczne,

-

obszary e-commerce,

-

bezpieczeństwa w sieci,

-

czy dostęp do kursów online.

Niestety VAS’y w polskich ofertach bankowych to wciąż pojedyncze i nie zawsze rentowne opcje. Eksperci twierdzą jednak, że inwestowanie w VAS’y może przełożyć się na wiele korzyści dla banków. Połączenie ich dobrego wizerunku, zaufania, jakim klienci je darzą oraz z doświadczeniem w branży finansowej, daje im dużą przewagę konkurencyjną.

Siła badań jakościowych w doborze VAS’ów

Sukcesem dobrania usługi jest dobre poznanie segmentu, do którego banki będą kierować ofertę. W tym celu dobrze jest rozmawiać z przedstawicielami segmentów którym chcemy zaoferować coś dodatkowego. Dobrym przykładem jest rozwój Revoluta, który z aplikacji do płatności podróżnych rozwija się dzisiaj w bank oferujący wiele dodatkowych segmentów związanych z zarządzaniem pieniędzmi.

Najlepszym przygotowaniem do wyboru segmentu odbiorców jest w pierwszej kolejności tzw. desk research, czyli wyszukiwanie trendów i raportów w interesującym nas obszarze. Następnie należy zmapować (np. metodologią “jobs to be done”), jakie mogą być potrzeby danego segmentu, które są jeszcze niezaspokojone i jakie rozwiązania w tym obszarze można zaoferować. Na bazie tego researchu, na przykład drogą wywiadu pogłębionego, można zaproponować wybrane oferty i porozmawiać o nich, np. w formie badania ‘buy a feature’.

VAS’y, co dalej?

Jaka może być przyszłość Vas’ów i co w końcu sprawi, że użytkownik będzie chciał płacić za subskrypcje, dostęp do medycyny i prąd przez podmiot bankowy lub telkomowy? Jest kilka kluczowych zasad, które warto wziąć pod uwagę.

-

Banki muszą dawać usługi orbitujące wokół portfela (np. subskrypcje), tak jak np. telkomy działają w obszarze technologii komunikacyjnej.

-

Nadrzędną wartość jaką powinny przynieść dodatkowe usługi jest dostarczenie wygody w korzystaniu, dopasowaniu. Potem oszczędność czasu, a na końcu musi się to spinać finansowo (zwyczajnie oferta usługi musi być tańsza).

-

Usługi czy produkty powinny zostać dopasowane nie tylko do danego segmentu ale także do kontekstu w jakim znajduje się dana persona klienta. W tym celu ważna jest kontekstowa personalizacja, która będzie dziać się w tle, oparta na zaawansowanej analityce danych i sytuacji w jakiej znalazł się dany klient.

-

Należy rozwijać partnerskie relacje z dostawcami szeregu usług wchodzących w skład oferowanych VAS’ów.

Co dalej?

Banki już teraz mają przewagę w oferowaniu VAS’ów. Użytkownicy ufają instytucjom bankowym i będą chętniej się dzielić się swoimi danymi z bankiem, niż z innymi instytucjami (np. operatorem komórkowym). Natomiast obserwacje przykładów zagranicy wskazują, że odpowiednio przygotowane i sprawdzone narzędzia VAS pozwalają bankom zarabiać na ocenie ryzyka i obrocie pieniądzem, łącząc produkty niebankowe z bankowością.

Dodatkową przewagą banków są olbrzymie możliwości analityczne, oparte na danych ilościowych i operacjach klientów. Wydaje się więc, że dużo łatwiej im wychwycić powtarzalne trendy i zmiany. W sposób naturalny część swojej działalności przeniosły do świata online, przez co mają dostęp do całej gamy dodatkowych usług i ofert, zdolnych zainteresować klientów. Mówiąc najprościej: wszędzie tam, gdzie klient wydaje pieniądze, bank ma szansę pomóc mu lub wyręczyć go w decyzji wyboru czy ułatwić dodatkowymi narzędziami dotarcie do celu. A to jest główna idea wartości dodanej jaką jest VAS.